当前位置: manbetx 3.0 APP “金九”manbetx账号 市场景气指数不增反降 9月份AMI指数为50.5%

“金九”manbetx账号 市场景气指数不增反降 9月份AMI指数为50.5%

9 月份 AMI 指数为 50.5%,比上月下降 5.3 个百分点,比上年同期下降 2.0 个百分点。

中国农业机械流通协会发布的2022年9月份中国manbetx账号 市场景气指数(AMI)为50.5%,环比下降5.3个百分点,同比下降2.0个百分点。从环比看,6个一级指数中,除销售能力指数与上月持平,其余全部呈现下降趋势,其中经理人信心指数降幅最大,为14.3个百分点。从同比看,6个一级指数中销售能力指数、manbetx账号 补贴指数和人气指数呈现下降趋势,其余则呈现上升趋势,其中经理人信心指数增幅最大,为6.8个百分点。6个一级指数中,经理人信心指数落入不景气区间,其余依然停留在景气区间。

特约分析师张华光认为:素有“金九”月份之称的9月,AMI环比不增反降,与之同时发生的还有同比,也出现2个百分点的降幅。无论从哪个角度说,这都算是AMI发展史上小概率事件。今年manbetx账号 市场就是这样“任性”——不按规律“出牌”!但从另一个角度看,它却诠释了今年的manbetx账号 市场面临着错综复杂且严峻的生态环境,所表现出较大的不确定性。这种看似匪夷所思的市场情势,今年以来会一再以不同方式,在不同的细分领域表现出来,一直会延续到年底。这种变化恰恰反映了manbetx账号 市场正进行着前所未有对自身多年发展规律的内在调适,以响应市场的巨大变化。

9月份AMI的基本特征

其一,调头下行,维系在景气区间。9月份,AMI在经历了上月强势回归后,呈现出两个突出变化:一方面保住了景气区间的位置,意味着市场旺季的力量依然较强。9月份是manbetx账号 市场下半年传统销售旺季,素有“金九银十”之称谓,多年来都是月度的出货高峰期,今年虽弱于往年,但旺季本质决定了AMI的景气度成色。另一方面环比下行,则释放出manbetx账号 市场进入拐点的信号。今年AMI环比不增反减,意味着市场上攻动力匮乏,为AMI接下来几个月的走势平添更多变数。

其二,提前“入冬”。本月一级指数的表现有点“low”,让人感觉AMI有提前“入冬”之嫌。所监测的六个一级指数,本月环比表现平平,非平即降。尤其是经理人信心指数,环比大幅度下滑14.3个百分点,并击穿荣枯线,成为唯一一支坠入不景气区间的一级指数,也是关乎下月走势的预警指数。其它指数虽保持了景气区间的“体面”,但多数在荣枯线附近徘徊。人气、效益、库存、补贴四个一级指数环比同声下跌,意味着卖场正走向清淡、经营效益开始向不好的方向发展、经理人开始提前去库存、补贴的推动力开始下降。销售能力指数环比持平,同比下降,则意味着市场AMI上行动力不足。一级指数的总总迹象,给我们勾勒出一个相同的画面—市场提前“入冬”。

其三,“三增两降”,冷热不均。从本月所监测的5个二级指数的表现分析,耕整地机械指数、种植机械指数和田间管理机械指数环比出现不同程度的增长,而这三个指数中,除耕整地机械指数外,其它两个指数均位于不景气区间,且都不是当季产品。相反,属于当季产品本应热销的拖拉机和收获机械指数虽然位于景气区间,但环比均出现不同程度的下滑,凸显出市场由盛转衰迹象。

从三级指数解析细分市场

从所监测的6个三级指数看,受疫情、国三升国四、市场内生动力等多重因素综合作用,呈现出冰火同炉的特征。细分市场表现冷热不均,传统市场起落有别,一些新兴市场出现逆转,均指向今年市场的不确定性。

大中型拖拉机市场。本月大型拖拉机和中型拖拉机指数环比双双下滑,同比出现增长。意味着本月市场出现下行征兆,但好于去年同期,这与我们的市场调研有惊人的相似之处。市场调查显示,前3季度,大中拖市场小幅增长,累计销售各种型号大中拖30.9万台,同比小幅增长1.81%。其中,25-100马力的中拖小幅下滑,累计销售21.58万台,同比小幅下滑4.56%。市场大型化趋势表象强烈,一是100马力以上大拖大幅度攀升,累计销售9.32万台,同比大幅增长20.41%;二是在大拖内部,200马力以上机型,同比大幅度攀升61.41%;占比上扬3.55个百分点。

从大中拖月度同比走势看,在经历了1-6月震荡下行后,7月、8月开始恢复性增长,9月再度进入下行轨道,意味今年市场上行压力加大。从月度环比看,1-3月和7-9月月度走势波动较大,4-6月,市场大幅度下滑,并在低位徘徊。

从大中拖市场季度走势看,今年第3季度走出低谷,季度同比呈现5.85%的小幅攀升,但较之2019年、2020年同比增幅依然有较大差距,市场上行动力并不强劲。回溯2013年第三季度走势,在经历了2015年-2018年“四连跌”后,2019—2020年出现强势增长,虽然去年出现下滑,但降幅很小,今年再度出现小幅攀升,说明自2018年以来的恢复性增长的大势依然没有改变。

收获机市场。本月三大粮食作物收获机指数,呈现“两增一降”的特点,轮式谷物收获机指数增势强劲,履带式谷物联合收获机指数小幅攀升,玉米收获机指数出现较大幅度滑坡。从我们对收获机械终端市场过去9个月的市场调查看,与之较为吻合。

今年前三季度我国收获机市场受多重因素影响,呈现出多样性特点。从市场基本分析,呈现稳健增长的特征,前3季度累计销售各种收获机25.51万台,同比增长9.53%。从各个品类表现分析,三大粮食作物收获机市场小幅增长,累计销售13.22万台,同比小幅攀升2.32%;占比51.82%,较之去年同期下挫3.65个百分点。其中,轮式谷物联合收获机市场大幅度攀升,累计销售3.28万台,同比增长33.88%;占比12.86%,较之去年同期上扬2.34个百分点。履带式收获机市场小幅增长,累计销售5.16万台,同比增长0.78%;占比20.23%,较之去年同期下挫1.76个百分点。玉米收获机市场出现较大幅度滑坡,累计销售4.78万台,同比下降10.65%;占比18.74%,较之去年同期下挫4.23个百分点。从其它收获机市场分析,市场出现大幅度增长,累计12.29万台,同比大幅度增长18.51%;占比48.18%。

今年第三季度在经历了去年季度同比大幅度增长后,同比增幅回落至6.86%,较之去年增幅大幅度收窄。回溯联合收获机近年走势,在2017年跌入谷底后,市场进入恢复性增长期。同时经历了2020年、2021年连续两年的大幅度增长后,今年增势趋缓,折射出市场拐点信号,预示着今年市场高涨期的终结。

耕整地市场。9月份,耕整地机械指数位于60.0%高景气度,对应的三级指数深松机指数景气度高达70.3%,比上月提升14.8个百分点,比上年同期提升33.3个百分点。我们市场调查的结论与之相同,今年市场耕整地机械市场的黄金发展期。市场调查显示,前3季度,我国耕整地机具市场累计销售各种耕整地机械70.57万台,同比增长13.66%。实现销售额27.39亿元,同比大幅度增长42.81%。

今年市场增长的原因主要有以下几个方面:第一,去年大幅度下滑,形成市场“洼地”;第二,北部区域市场的崛起,前3季度,除黑龙江市场外,北方主流区域市场均出现较大幅度增长,成为市场的主要支撑力量;第三,新技术、产品的驱动。譬如近年履带式旋耕机市场的崛起,一直扮演着驱动市场的重要力量;第四,市场迎来更新高峰期,尤其是大型、高端、智能因素引发的更新动力,对市场增长起到了重要作用。第五,补贴政策的拉动。

其它市场。薯类收获机市场呈现良好的发展态势。前三季度,累计销售各种型号的薯类收获机6124台,同比大幅度增长19.63%。薯类收获机市场聚焦包括甘肃、云南在内的全国6大区域,累计销售4989台,同比增长11.39%;占比81.47%,较之去年同期下挫6.03个百分点。从6大主流区域市场各自表现看,甘肃、云南、青海位居区域销量前三位,同比均出现较大幅度增长,占比高达65.1%,较之去年同期上扬8.22个百分点,其中,甘肃销量占比近三分之一。内蒙古虽然也出现大幅度攀升,但占比较小,对市场贡献率较低。与之不同的是宁夏、山东市场同比出现大幅度下滑,降幅高达42.59%和62.09%。

打(捆)机械市场呈现稳健增长的特点。前三季度,累计销售2.43万台,同比大幅度增长21.45%。今年打捆机市场主要分布在以内蒙古、河南等为主的10大区域,累计销售2.18万台,同比大幅度攀升34.5%;占比89.71%,较之去年同期上扬8.67个百分点。在10大区域中,除辽宁同比出现32.91%的大幅度下滑外,其它区域均呈现不同程度的增长。其中,宁夏市场增幅高达260.2%,河南、新疆、山西市场也出现了较大幅度攀升。

10月份AMI走势判断

预计10月份AMI环比、同比小幅下降,击穿荣枯线进入不景气区间的概率巨大。一级指数中多数指数或将跌入不景气区间;二级指数中的拖拉机指数可能会加入种植机械、田间管理指数行列,进入不景气区间;三级指数中的大、中型拖拉机指数和玉米收获机跌入不景气区间的概率较大。

10月份,AMI面临着较为复杂的市场环境。从利好因素分析,其一,秋收进入收官阶段,随之而来的是秋耕模式的开启,对拖拉机和耕整地机械指数有一定的支撑;其二,10月依然属于下半年manbetx账号 市场的传统旺季,今年市场虽然面临的较大的利空因素,但本月不会出现太大起伏;其三,国三国四切换大限越来越近,制造和流通企业推出促销措施,甩国三库存,对市场产生利好影响;其四,小众市场依然是10月份manbetx账号 市场的重要补充。

从利空因素分析,一是从补贴政策层面看,部分市场manbetx账号 补贴透支严重,补贴驱动力将进一步减弱;二是从AMI多年形成的发展规律看。第一,经理人信心指数环比大幅度下跌,折射出经理人对10月份市场信心不足,预示着10月份市场上行压力较大;第二,从库存指数分析,9月份经销商进货量明显下降,库存指数走低,经销商去库存意愿表现的较为强烈反映出多数经销商对10月份的市场信心不足;第三,自2013年至2021年9年间,只有2015年10月份的指数高于9月份,并且10月份指数景气度鲜有位于景气区间的年度。尤其是最近的2020年和2021年,下降幅度分别达到了11.7%和8.1%。

一、一级指数运行情况

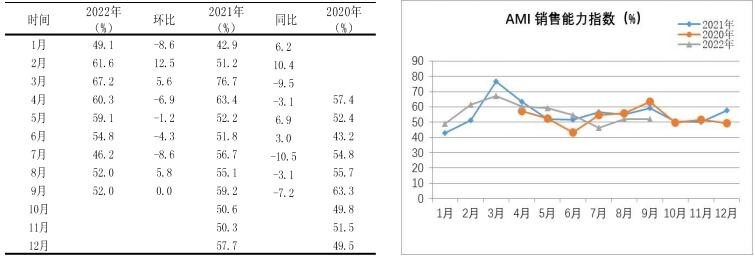

(一)销售能力指数

2022 年 9 月,销售能力指数为 52.0%,与上月持平,比上年同期下降 7.2 个百分点,位于景气区间。

(二)效益指数

2022 年 9 月,效益指数为 51.6%,比上月下降 7.6 个百分点,比上年同期提升 2.1 个百分点,位于景气区间。

(三)manbetx账号 补贴指数

2022 年 9 月,manbetx账号 补贴指数为 50.8%,比上月下降 0.2 个百分点,比上年同期下降 3.2 个百分点,位于景气区间。

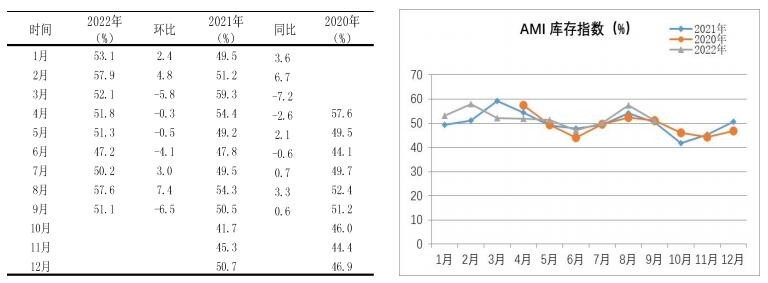

(四)库存指数

2022 年 9 月,库存指数为 51.1%,比上月下降 6.5 个百分点,比上年同期提升 0.6 个百分点,位于景气区间。

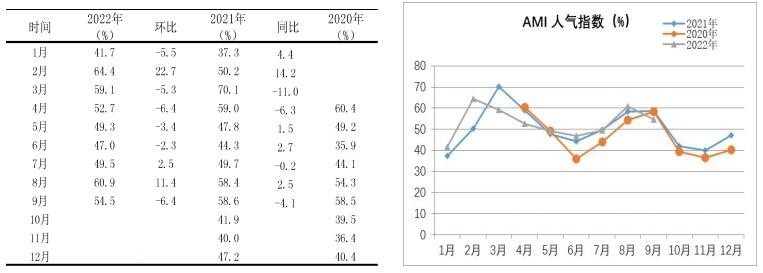

(五)人气指数

2022 年 9 月,人气指数为 54.5%,比上月下降 6.4 个百分点,比上年同期下降 4.1 个百分点,位于景气区间。

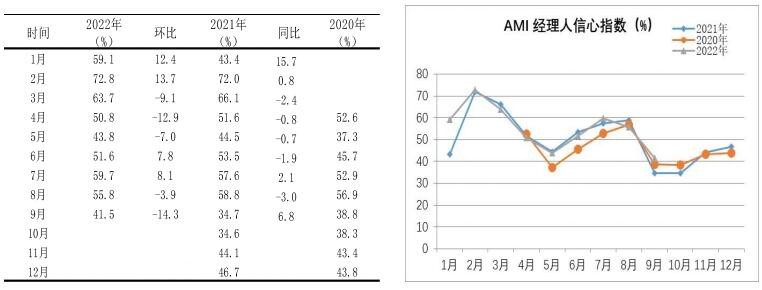

(六)经理人信心指数

2022 年 9 月,经理人信心指数为 41.5%,比上月下降 14.3 个百分点,比上年同期提升 6.8 个百分点,位于不景气区间。

二、二级指数运行情况

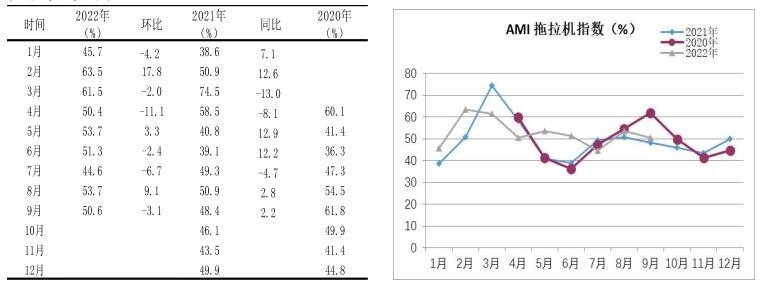

(一)拖拉机指数

2022 年 9 月,拖拉机指数为 50.6%,比上月下降 3.1 个百分点,比上年同期提升 2.2 个百分点,位于景气区间。

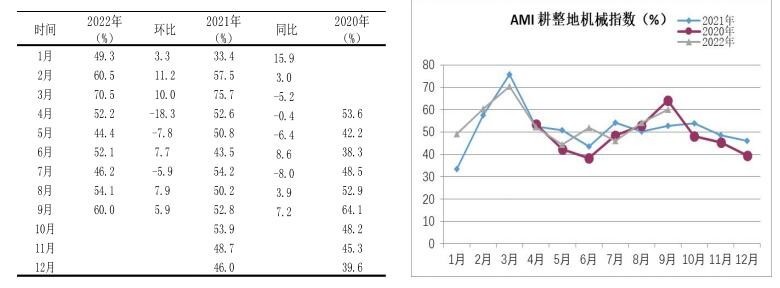

(二)耕整地机械指数

2022 年 9 月,耕整地机械指数为 60.0%,比上月提升 5.9 个百分点,比上年同期提升 7.2 个百分点,位于景气区间。

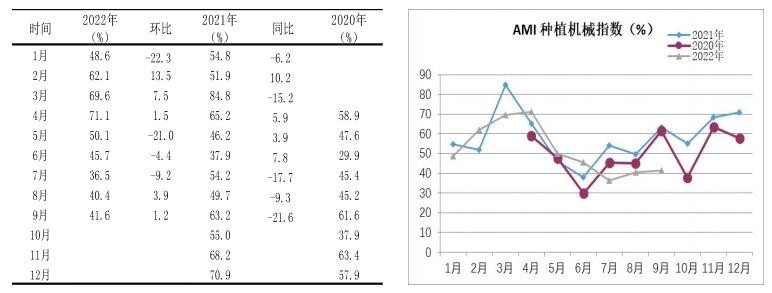

(三)种植机械指数

2022 年 9 月,种植机械指数为 41.6%,比上月提升 1.2 个百分点,比上年同期下降 21.6 个百分点,位于不景气区间。

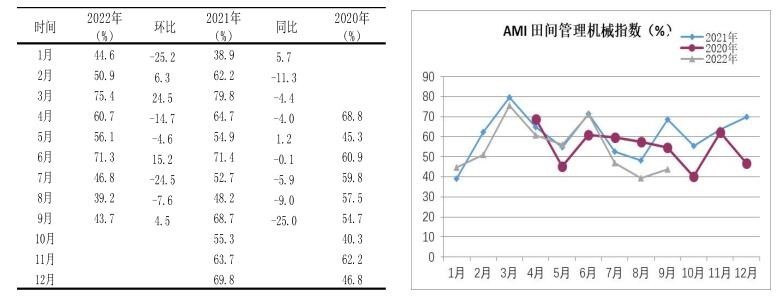

(四)田间管理机械指数

2022 年 9 月,田间管理机械指数为 43.7%,比上月提升 4.5 个百分点,比上年同期下降 25.0 个百分点,位于不景气区间。

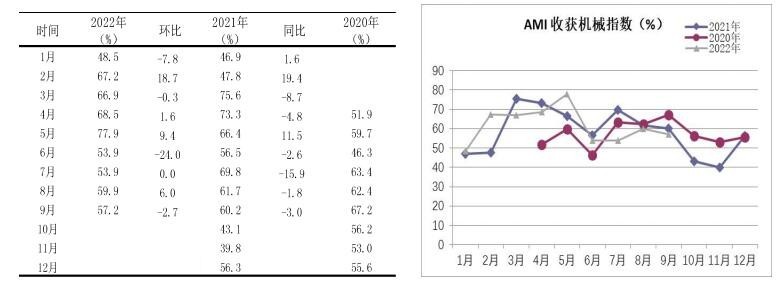

(五)收获机械指数

2022 年 9 月,收获机械指数为 57.2%,比上月下降 2.7 个百分点,比上年同期下降 3.0 个百分点,位于景气区间。

三、三级指数运行情况

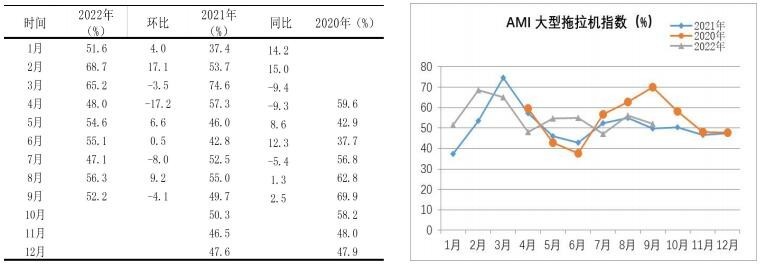

(一)大型拖拉机指数

2022 年 9 月,大型拖拉机指数为 52.2%,比上月下降 4.1 个百分点,比上年同期提升 2.5 个百分点,位于景气区间。

(二)中型拖拉机指数

2022 年 9 月,中型拖拉机指数为 51.5%,比上月下降 2.1 个百分点,比上年同期提升 5.8 个百分点,位于景气区间。

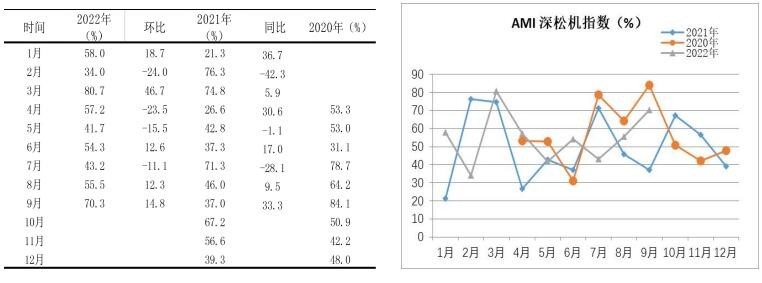

(三)深松机指数

2022 年 9 月,深松机指数为 70.3%,比上月提升 14.8 个百分点,比上年同期提升 33.3 个百分点,位于景气区间。

(四)自走履带式谷物联合收割机(全喂入)指数

2022 年 9 月,自走履带式谷物联合收割机(全喂入)指数为 58.9%,比上月提升 1.6 个百分点,比上年同期提升 4.5 个百分点,位于景气区间。

(五)自走轮式谷物联合收割机指数

2022 年 9 月,自走轮式谷物联合收割机指数为 55.7%,比上月提升 13.9 个百分点,比上年同期下降 9.3 个百分点,位于景气区间。

(六)自走式玉米收获机指数

2022 年 9 月,自走式玉米收获机指数为 51.5%,比上月下降 15.8 个百分点,比上年同期提升2.6 个百分点,位于景气区间。

- 暂无评论